一、另类投资成为险资第一大配置资产

二、活跃在另类投资领域的机构布局

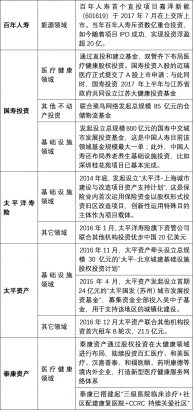

智信根据公开资料整理

从表格中可以看出,在投向方面,保险机构仍然集中在医疗健康和基础设施领域;投资形式上,各家机构已经开始尝试股权直投。随着市场平均回报率的不断走低,向流动性溢价更高的PE类资产迁移已经成为全球机构投资者的特征。

虽然目前在保险机构的另类投资中,股权投资占比仍然较小,但对于巨无霸保险资金来说,保险资金运用的10%即有1.5万亿之多;我国已备案的私募股权基金2017年全年的规模增量也不过2.77万亿元。

而且,真股权投资也更符合监管导向。2018年1月初保监会发布《关于保险资金设立股权投资计划有关事项的通知》,明确要求保险资金不得以通道、嵌套、名股实债等方式开展股权投资计划业务。未来,保险机构必须真刀真枪地抢夺股权投资蛋糕了。