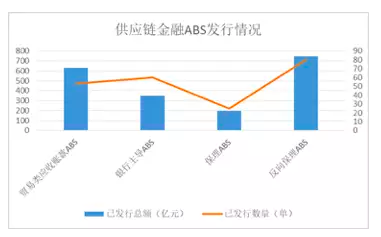

数据来源:Choice,CN-ABS

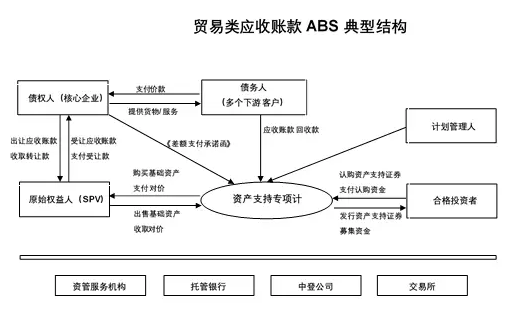

一、贸易类应收账款ABS

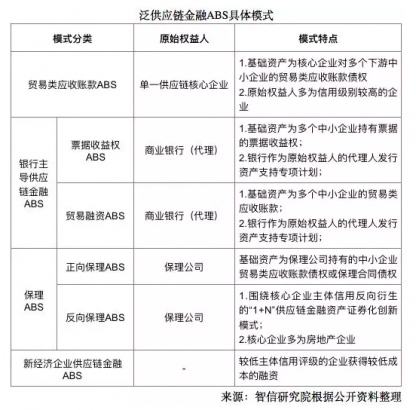

来源:智信研究公司根据公开资料整理

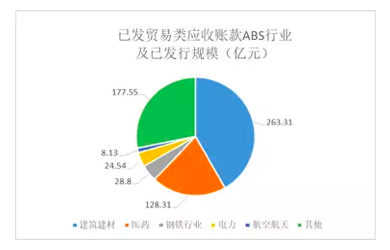

据不完全统计,截至2018年5月7日,已发行贸易类应收账款ABS项目总计53单,发行总额为630.64亿元。其中建筑建材类央企和医药企业凭借其信用评级较高、应收账款体量大且质量好的优势,成为发行贸易类应收账款ABS的主力军,合计发行规模占比高达62.1%。

数据来源:Choice,CN-ABS

以华润医药为例,发行的两期应收账款ABS产品合计规模为40.7亿元,其基础资产为是华润医药商业集团及其下属公司对多家公立医院提供医疗物资后形成的应收账款,资产质量较高。

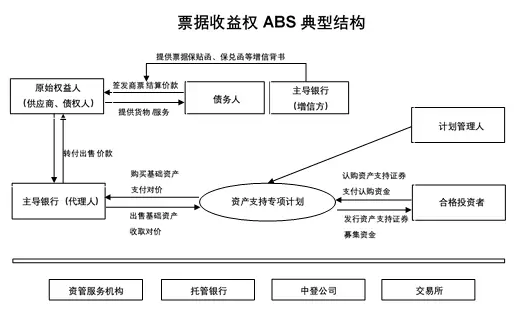

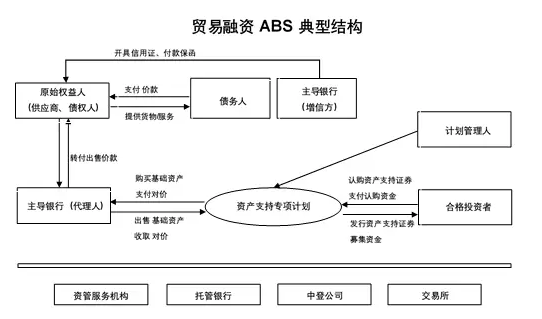

二、商业银行主导的供应链金融ABS

来源:智信研究公司根据公开资料整理

来源:智信研究公司根据公开资料整理

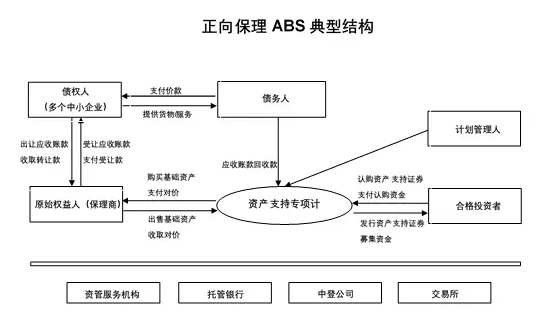

三、保理ABS

来源:智信研究公司根据公开资料整理

据不完全统计,截至2018年5月7日,全市场共有11家商业保理公司(包括兼营保理业务的公司)主导发行了25单正向保理ABS产品,发行规模达197.33亿元。(正向保理ABS产品发行情况详细列表请见文末)

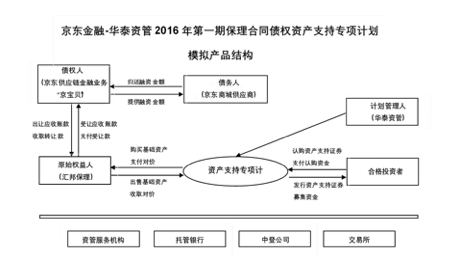

值得注意的是,“京东金融-华泰资管2016年第一期保理合同债权资产支持专项计划”首次创新采用了京东推出的针对京东商城互联网平台供应商的供应链金融融资服务 “京保贝”的债权作为基础资产,也是国内首单互联网保理ABS产品。

来源:智信研究公司根据公开资料整理

该模式中,京东依托独有的平台优势,利用互联网平台上的交易记录,将供应链中的商流、物流、信息流、资金流进行整合,对供应链上下游信息进行深度挖掘和实时监控,实现了风险的有效控制,同时也拓宽了小微企业的融资渠道。

来源:智信研究公司根据公开资料整理

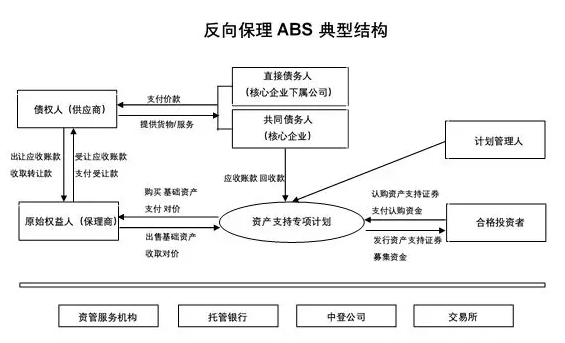

据不完全统计,截至2018年5月7日,供应链金融反向保理ABS产品共发行80单,累计发行规模达745.49亿元。

在当前房企融资渠道收紧的条件下,该模式成为众多房企青睐的融资工具,数家排名靠前的房地产企业的项目相继落地。目前已发行的80单供应链金融反向保理ABS中,仅有“平安-四川广电供应链金融1号资产支持专项计划”一单产品的核心企业不是房企。其中,万科和碧桂园的发行规模较大,合计共占该类产品总规模的87.78%(不含储架额度)。(已发行反向保理ABS的房地产企业列表详情请见文末)

另外,同样采用反向保理ABS模式的全国首单一带一路供应链ABS“平安-云南交投供应链金融资产支持专项计划”已于2017年12月获得上交所无异议函。

四、新经济企业供应链金融ABS